新华信托正式破产 信托公司风险化解提速

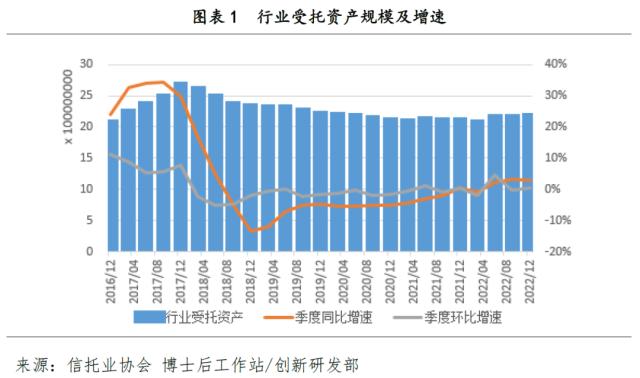

2022年,信托公司受托规模整体呈现企稳回升的发展趋势,行业管理规模基本保持稳定。具体来看,截至2022年末,信托公司受托规模余额21.14万亿元,同比增加0.59万亿元,增幅2.87%,虽然较峰值回落明显,但在2020和2021年的蛰伏后,2022年规模稳定在21万亿以上。

一、信托公司受托规模分析

(一)年末信托公司受托规模稳定

2022年,信托公司受托规模整体呈现企稳回升的发展趋势,行业管理规模基本保持稳定。具体来看,截至2022年末,信托公司受托规模余额21.14万亿元,同比增加0.59万亿元,增幅2.87%,虽然较峰值回落明显,但在2020和2021年的蛰伏后,2022年规模稳定在21万亿以上。

事实上,信托行业2022年面临内外经济情况并不平静,一方面外部地缘政治事件持续发酵,全球经济衰落,民族主义浪潮兴起;另一方面,内部疫情防控政策改变,消费低迷、地产暴雷等多重不利因素频发,展业面临多重困难,行业受托管理资产能够得到稳定,成绩尤为不易。

根据各家信托公司年报披露的数据(共有60家公司披露年报),2022年末信托公司受托规模实现正增长的信托公司26家,受托管理规模大幅增长和大幅下降的信托公司中均有头部公司,反映了行业转型下各家信托公司差异化发展的基本态势。

头部信托公司之中,信托公司受托规模超过万亿元的信托公司升至4家,分别是华润、中信、建信和外贸信托,信托公司受托规模分别为1.66万亿、1.54万亿、1.46万亿以及1.08万亿。

(二)固有资产规模略有下滑

截至2022年末,行业固有资产总额达到8742.32亿元,同比下滑0.12%,这也是自2010年以来,行业固有资产保持增长态势情况下,罕见出现负增长。全年来看,固有资产总额整体呈现走低态势,4个季度同比增速分别为5.74%、3.43%、0.70%以及-0.12%。所有者权益方面,2022年总额达到7178.66亿元,同比增长145.47亿元,增幅为2.07%,年内基本处于上升区间。整体来看,行业固有资产总额虽出现走低,但未来或仍偏于稳健,考虑到所有者权益的正向增长,信托行业资本实力仍有望稳步发展。根据统计数据显示,2022年共有7家信托公司完成增资,合计新增注册资本约35.72亿元(不完全数据)。从方式来看,各家公司增资方式有所不同,主要包括以未分配利润转增、原股东自有资金增资(且控股股东多为国有企业)、引进新股东等。

从固有资产的运用方式来看,主要运用方式的规模和占比保持了相对稳定。其中,投资仍是最重要的方式。截至2022年末,行业固有资产投资规模达到7048.31亿元,占比为80.62%;货币类资产规模548.44亿元,占比至6.27%,较去年同期下滑1.18%;贷款规模597.61亿元,占比降至6.84%。

固有资产规模方面,在公布年报数据的60家信托公司中,规模增长的共有38家公司,增幅达到10%以上的共有10家,其中陕国投增速排在第1位,增速达到27.65%。陕国投在2022年完成增资,增加注册资本(股本)11.5亿元。增资后,陕国投A(3.22 +0.00%,诊股)注册资本由39.64亿元增至51.14亿元。

从总体来看,排名前10名的信托公司固有资产规模占全行业的37.24%,行业集中度进一步上升,强者恒强愈发明显。固有资产规模排名前10的信托公司中,中信信托以388.06亿元排名行业第1,平安信托以342.21亿元排名第2,行业排名前5的信托公司固有资产规模均超过了300亿元。

(三)信托公司应加强风险防范

信托公司应继续加强风险防控意识,提升资本实力。从60家信托公司2022年各指标来看,反映信托公司抗风险能力的各项指标较去年有所下滑。实收资本、资本公积、盈余公积、一般风险准备、未分配利润虽然有所增长,但从去年4%-12%的增长区间下滑至3%-8%。

资本充足率方面,2022年60家信托公司净资本总额达到5028.60亿元,各家均值达到83.81亿元,较2021年增长2.33%;各项风险资本总额2323.87亿元,均值38.73亿元,同比下滑4.86%。行业资本充足率由2021年的101.17%升至116.39%。需要注意的是,随着业务增长的过快,行业分化加剧,明显看到一些信托公司在资本充足率方面的压力。

二、信托公司经营业绩分析

(一)信托行业业绩有所滑落

截至2022末,行业累计实现经营收入838.79亿元,同比下降30.56%;实现利润总额362.43亿元,同比下降39.76%;实现人均净利润122.14万元,同比下降38.69%。2022年4个季度分别为205.15亿元、268.31亿元、200.06亿元以及165.27亿元。从公布年报的60家信托公司来看,2022年营业收入和净利润下降的公司分别有44和42家,行业过半家数出现下滑,与2021年相比,下降家数明显增多。

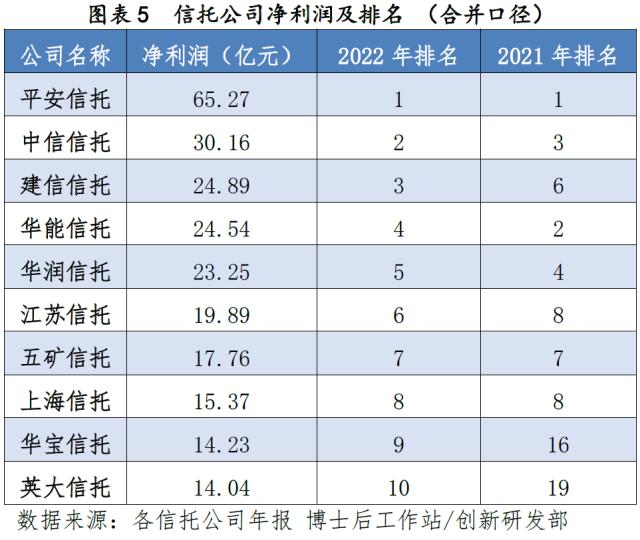

从规模来看,行业营业收入排名前10的公司中,有9家出现下滑;净利润方面,前10位中也仅有4家取得净增长。在头部公司中,仅有建信信托取得双增长,其营收收入增速为11.87%,净利润增速为2.55%。

(二)头部公司保持稳定

从业绩排名前十的公司来看,与过往相比,传统大型信托公司在营收和净利方面依然保持前列,头部信托公司相对稳定,行业排名前3的公司完全相同,仅位此有所差别。

(三)信托业务收入占比提升

信托业务收入方面,2022年信托业务收入722.72亿元,同比下降16.81%。2022年4个季度的信托业务收入分别为191.68亿元、176.59亿元、179.46亿元、174.98亿元。2022年信托业务收入在经营收入中占比86.16%,较2021年71.92%的水平有大幅提高。

从信托功能来看,60家信托公司2022年主动管理信托业务规模比2021年增长5.07%,占比51.06%,超过总规模的一半,相比2021年的48.94%提升超过2个百分点,行业转型发展逐步夯实,信托资产结构持续优化。

三、信托资产结构分析

(一)信托资产来源:集合信托和财产权信托齐头并进

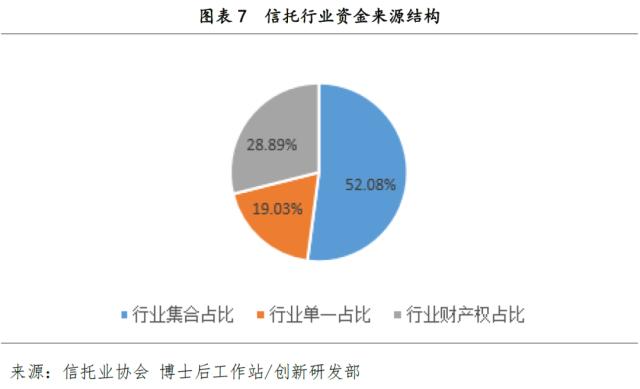

2022年信托公司转型步伐加速,主动管理资产规模水涨船高,信托资产结构正处在持续优化调整的过程中。从2022年披露的年报来看,新增集合信托是受托规模增长的主要力量,财产权信托规模上升较快,单一信托进一步滑落。

从新增信托规模来看,60家信托公司2022年新增信托规模8.92万亿元,其中,新增集合信托规模4.96万亿元,占比55.57%,稳居第1位;新增财产权信托规模2.78万亿元,占比31.19%,拉大了与单一信托的差距。随着行业转型的不断深入,破产重整等业务规模不断增长,拉高了财产权信托规模;单一信托规模占比则进一步下滑,2022年新增规模1.18万亿元,占比降至13.24%,处于排名最后一位。

年末数据来看,行业主要体现在单一资金信托持续下滑,集合信托以及财产权信托齐头并进。截至2022年末,行业集合资金信托规模为11.01万亿元,同比增长0.42万亿元,增幅3.97%;规模占比升至52.08%,同比上升0.55个百分点。2022年共26家信托公司集合资金信托规模同比增长,34家下降。从各公司规模来看,共15家信托公司集合资金信托规模超过2000亿元,6家超过5000亿元。

财产权信托规模进一步提升,2022年行业管理的财产权信托规模为6.11万亿元,同比增长0.56万亿元,增幅为10.15%;占比至28.89%,同比上升1.91个百分点。2022年半数以上信托公司财产权信托规模实现增长,32家信托公司实现同比为正。从各公司规模来看,共17家信托公司财产权信托规模超过1000亿元,两家超过8000亿元。

此外,单一资金信托规模进一步下滑,2022年余额降至4.02万亿元,同比下降0.39万亿元,降幅8.92%;占比进一步下滑至19.03%,同比下降2.46个百分点。

(二)信托投向:投向证券市场规模占比增长

2022年,行业信托资金加速投向证券市场,资金信托投向占比排序分别是,证券投资(28.99%)、工商企业(26.00%)、金融机构(13.39%)、基础产业(10.60%)、房地产(8.14%)。投向工商企业、基础产业、房地产领域的规模和占比进一步下滑,投向证券市场、金融机构的规模和占比持续提升。

一是工商企业仍是资金信托的重要投向领域。截至2022年末,投向工商企业的资金信托余额为3.91万亿元,同比下降0.25万亿元;工商企业信托资金占比为26.00%,同比下降1.73个百分点。2022年,共35家信托公司工商企业信托规模同比下降,25家公司实现同比增长。从各公司规模来看,共15家信托公司工商企业信托规模超过1000亿元,6家公司超过2000亿元。

二是基础产业占比有序下降。截至2022年末,投向基础产业的资金信托余额为1.59万亿元,同比下降0.09万亿元;基础产业信托占比为10.60%,同比下降0.64个百分点。行业共有24家公司实现同比增长,共有4家公司基础产业类规模超过1000亿元。

三是房地产信托资金同比降幅超30%。截至2022年末,投向房地产的资金信托余额为1.22万亿元,同比下降30.52%;房地产信托占比为8.14%,同比下降3.60个百分点。全年共有6家信托公司房地产规模同比取得正增长,存续规模超过500亿元的共有5家公司,其中排名第1的公司存续规模超过1200亿元,也是唯一规模在千亿以上的公司。

四是投向证券市场的信托资金快速增长。截至2022年末,投向证券市场的资金信托余额为4.36万亿元,同比增长1万亿元,同比增幅29.84%;证券市场信托资金的占比在2022年末升至峰值,为28.99%,同比上升6.62个百分点。2022年,共40家信托公司证券投资信托规模实现同比增长,18家公司同比下降。共11家信托公司证券投资信托规模突破1000亿元,其中4家公司突破3000亿元。

五是投向金融机构的信托资金稳步增长。截至2022年末,投向金融机构的资金信托余额为2.01万亿元,同比增长7.79%;金融机构信托资金的占比为13.39%,同比增加0.95个百分点。

四、小结

整体来看,2022年信托行业在经历国内经济下行、疫情管控转变以及积极落实监管要求压降传统信托业务的情况下,顶住压力,加快发展标品信托、服务信托等创新业务,行业受托规模重回21万亿以上,信托转型取得初步进展。这一年,证券投资类信托正加速成为信托公司主要展业方向,规模占比已经升至28.99%,位列各分项第1。60家信托公司中有40家规模迎来同比上涨,信托业务结构改变更为明显。

信托正经历转型期,新旧动能转换、压实规模高质量发展均对信托公司提出更加严格的要求。2023年,随着疫情管控的逐步放开,市场回归常态,信托行业或迎来新的机遇期,信托公司需抓紧时机,拥抱变局,向高质量且有自身特色的“新业务”迈出坚实一步。