社融大超预期 坚定看好信托

本周核心观点3月社融数据大超预期,坚定看好信托板块!本周非银板块推荐排序:信托>券商 >保险,个股首推爱建集团 (行情600643,诊股 )。

核心观点

信托:社融数据大超市场预期,其中3月新增信托贷款528亿,去年同期-327亿,且再次确认集合信托规模持续增长,3月集合信托新发行规模同比+11%至2127亿(1/2月同比增速为+9%/+51%),坚定看好信托板块。基本面角度,监管迎来边际宽松,叠加信托资产端质量提升,中期盈利或将明显好于市场预期,继续看好行业改善趋势持续,个股首推爱建集团。

券商:本周板块有所调整,主要系3月券商月报陆续公布,利好兑现(虽然盈利普遍高增,但市场前期已有所预期),预计板块下周表现受益于市场情绪提振仍将升温,看好科创板受益券商以及有业绩弹性、估值支撑的标的,例如自营投资弹性相对较高(即纯方向性权益资产规模较高)的标的,诸如海通证券 (行情600837,诊股 )、东方证券 (行情600958,诊股 )等。

保险:当前位置保险股 估值仍较低,虽然长端利率有下行预期,但空间有限,考虑2019年新单保费逐月缓慢改善,且股市上涨有望带动保险股投资收益及盈利爆发,一季报保险NBV及净利润有望优于预期。个股首推新华保险 (行情601336,诊股 )、中国平安 (行情601318,诊股 )。

短期而言,政策层面利好及盈利预期回暖仍是非银板块投资的主要驱动因素,3月天量社融数据有望继续市场提振情绪,板块的β属性有望继续凸显。长期而言,我们认为“金融供给侧改革 ”仍是板块重点投资主线,券商、信托有望充分受益于资本市场 建设和直接融资发展。本周,我们将重点讨论“金融供给侧改革”主线下的金融对外开放。

专题研究

非银金融全面对外开放大势所趋,预计整体冲击不大:2018年下半年以来,金融对外开放政策持续落地,外资控股保险公司 和外资控股券商相继成立。我们认为,非银金融行业全面对外开放大势所趋,但对本土机构影响冲击不大:

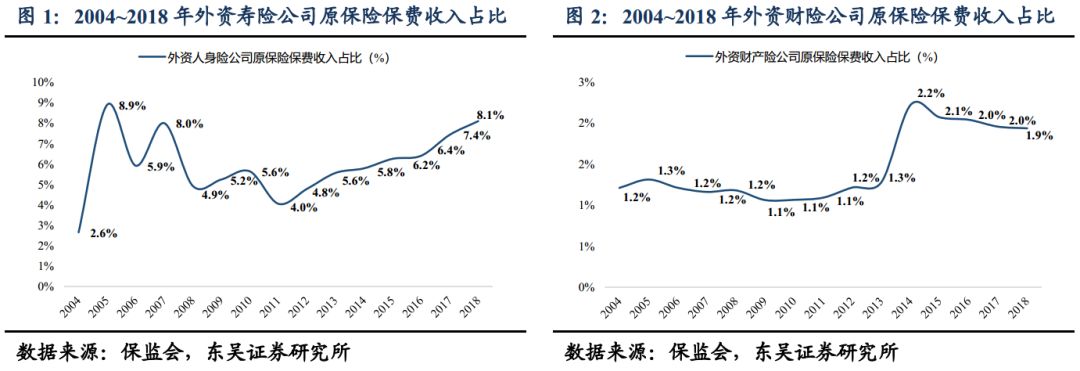

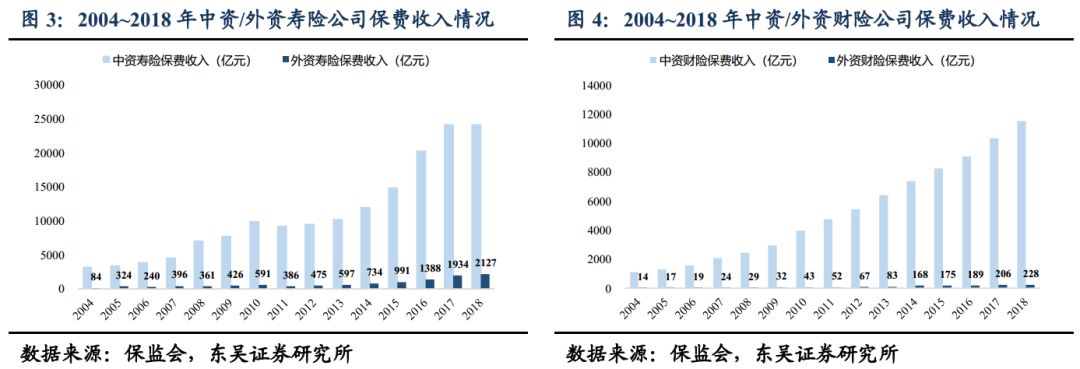

1)保险:2001年开放至今,国内市场外资保险逐步发展,但份额仍相对较小(截至2018年底,寿险行业外资数量占比31%,但市场份额仅8.1%;财险外资数量占比25%,市场份额占比1.94%),主要系文化差异因素、内外股东冲突及渠道布局较少。虽然外资控股保险在产品服务、精算定价以及全球化业务资源方面具备优势,但借鉴日韩台开放经验,由于保险产业具有较强文化性和地域性,当地保险市场份额仍基本由本土保险公司占据;

2)券商:此前单一牌照的合资券商盈利能力受限(难以分享牛市红利,ROE低于行业平均)、市场份额较低,且容易产生管理理念冲突(华英、一创摩根已先后回归纯内资控股)。券商全面对外开放后,预计对国内零售业务影响较小(国内市场竞争较为充分,格局相对固定,且外资券商缺乏渠道优势),但外资控股券商在机构业务及财富管理方面具备优势,虽然短期内外资券商受制于国内市场发展环境,难以在国内复制其运营模式,但长期而言有望推动机构业务、创新业务竞争,倒逼国内券商机构 业务体系重塑。

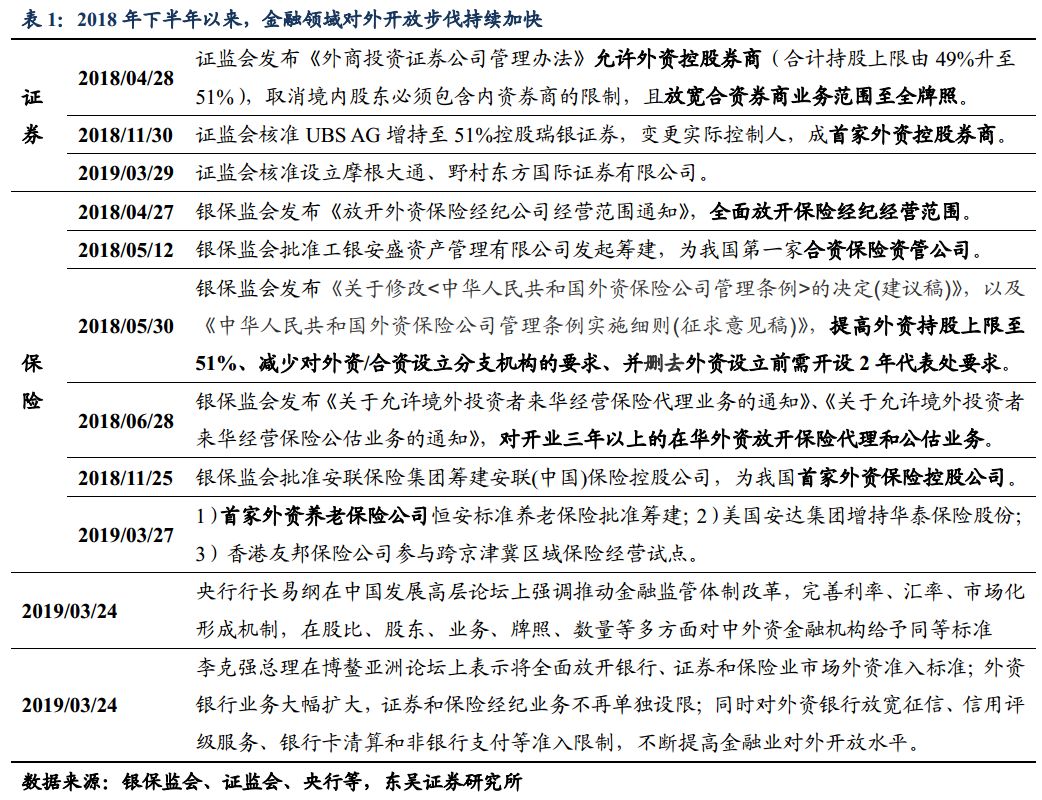

政策持续落地,非银金融行业对外开放步伐正在加速。2018年4月,央行 行长易纲在博鳌论坛上公布金融行业对外开放的11项具体措施推进时间表,去年下半年以来,金融对外政策加速落地。目前时间表上的大部分措施已经落地(如将证券公司 、基金管理公司 、人身险公司、期货公司 的外资持股比例上限放宽至51%;不再要求合资证券公司境内股东至少有一家是证券公司;放开保险经纪经营范围;允许外资从事保险代理及公估业务等),外资控股保险公司和外资控股券商相继成立,金融业对外开放步伐加速。

保险业 开放时间最早且力度最大,但发展至今,国内市场外资保险份额仍相对较小。保险业方面,自2001年中国获准加入WTO后,美国纽约人寿、美国大都会、日本生命人寿等12家外资公司获得市场准入许可,并大举进入中国市场(但必须与中国企业组建合资,且外资持股比例不得超过50%)。近二十年来,外资保险公司虽逐步前行,但发展相对缓慢,份额占比仍然较小。截至2018年底,寿险行业91家公司中,外资寿险公司占据28家,数量占比31%,但保费收入占比仅8.1%;财险行业88家公司中,外资财险公司占据22家,数量占比25%,但保费收入占比仅1.94%。

文化差异因素、内外股东冲突及渠道布局较少是合资保险公司发展相对缓慢的主因。合资保险公司发展缓慢主要系:1)对中国保险市场理解相对不足,文化及经营理念方面存在差异(如前几年中小寿险公司依托中短存续期产品冲量,而外资经营理念相对稳健);2)合资模式存在内在矛盾,保险行业 盈利周期较长,需股东具备长期投资理念和财务实力,而合资公司的中方股东普遍来自于非保险产业,对长期效益的经营理念相对薄弱;3)地域及业务范围受限,渠道网点相对较少,目前外资险企分支机构基本集中于北上广深等一线城市(以友邦为例,进入中国26年仅开设5家分公司,代理人规模不足3万,营销渠道覆盖显著不足);财险方面,2012年交强险 政策放开后,外资财险市占率提升至历史最高的2.2%,但仍受制于分支机构及网点渠道较少发展缓慢,市占率逐年下行。

保险业全面开放大势所趋,外资险企市占率有望提升,但对国内险企冲击预计较小。外资实现控股后,有望缓解原先合资状态下经营理念冲突等问题,并加大渠道网点建设力度,其在产品服务、精算定价以及全球化业务资源方面的优势有望逐步显现。但整体而言,外资险企对国内险企冲击预计较小。借鉴海外保险市场对外开放经验,日本、韩国均于1970年代中期开放,台湾1986年开放给外资,虽然开放后对当地市场冲击不一(如韩国外资财险由于承保险种全放开叠加综合成本率优势,对市场造成一定冲击,根本原因在于韩国经济依托引进外资发展,外资公司势力较大),但整体而言,由于保险产业具有较强文化性和地域性,当地保险市场份额仍基本由本土保险公司占据。

证券行业对外开放历经四大阶段:1)第一阶段(2001年前):唯一合资券商是中金公司(具特殊历史背景);2)第二阶段(2002-2012年):加入WTO后,中银国际、高盛高华等合资券商先后设立,但经营范围受限,尤其不能开展A股经纪和A、B股 交易业务,2006年瑞银证券成立(通过溢价重组北京证券),突破业务限制成为第二家全牌照合资券商;3)第三阶段(2013-2018年):在CEPA补充协议下,4家港澳合资券商先后获批(申港、华菁、东亚前海和汇丰前海),业务范围放宽至全牌照。4)第四阶段(2018年以来):《外商投资证券公司管理办法》发布后,外资股东持股上限提升至51%,三家外资控股合资券商先后获批设立,分别为瑞银证券、摩根大通及野村证券。

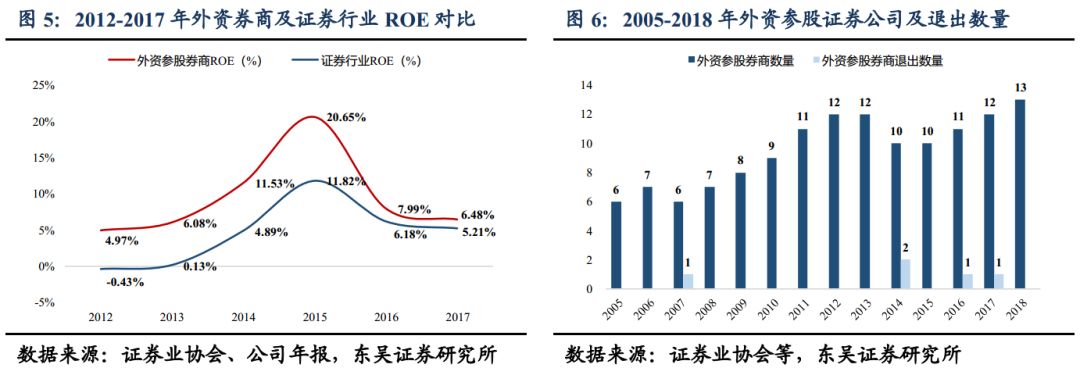

此前合资券商牌照单一、盈利能力受限、市场份额较低,且容易产生管理理念冲突。从盈利能力来看,2017年11家合资券商合计实现营收152亿元,实现净利润28亿元,占行业比重分别为4.88%和2.48%(且大多由中金贡献)。2012-2017年,合资券商平均ROE分别为-0.43%、0.13%、4.89%、11.82%、6.18%、5.21%,与行业差距较大。从业务结构来看,合资券商缺少经纪业务牌照,难以分享牛市红利,投行业务为主要收入来源,业务单牌照造成合资券商收入结构单一,受到投行市场影响较大(投行业务与政策联动),整体发展受限。此外,由于此前外资不能完全控股,合资券商股东间管理理念易产生冲突(华英、一创摩根、东方花旗 等均先后回归纯内资控股)。

外资控股券商在机构业务及财富管理方面具备优势,但整体而言预计冲击不大。从零售业务来看,国内市场竞争较为充分,格局相对固定,且外资券商缺乏渠道优势,预计后续外资控股券商大概率延续中金模式(以财富管理为抓手,为高端客户提供经纪与咨询、资产配置、产品代销、资本中介等综合金融服务),对国内本土券商现有零售经纪业务冲击很小。从机构业务来看,合资券商前期已有所开展(如投行、资管业务等),虽然外资券商的投行业务在海外并购、跨境业务等方面具备经验及资源优势,但现行国内市场环境对做市及跨境业务的需求仍然较小,因此外资券商短期内难以在国内复制其运营模式,长期而言有望推动机构业务、创新业务竞争,倒逼国内券商机构业务体系重塑。

行情回顾

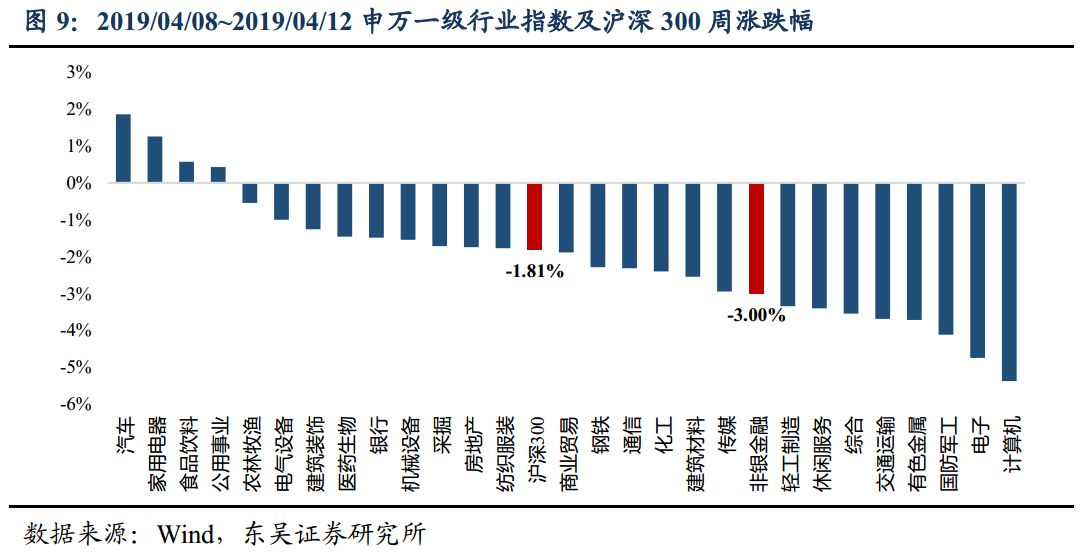

非银板块随市场小幅调整,保险表现相对较好。本周上证 综指跌1.78%收于3189点;深证成指 跌2.72%收于10132点;沪深300 跌1.81%收于4062点。其中非银板块下跌3.0%,细分子行业保险(-0.24%)表现最好,其次为多元金融(-2.92%)、券商(-5.44%)。

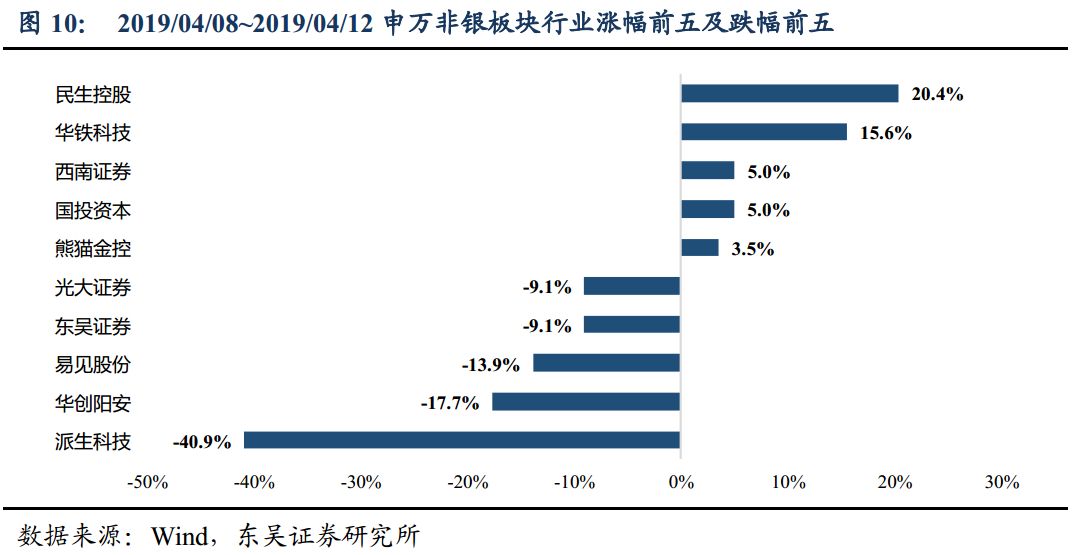

个股来看,申万非银金融板块内,本周涨幅前五的公司为民生控股 (行情000416,诊股 )(+20.4%)、华铁科技 (行情603300,诊股 )(+15.6%)、西南证券 (行情600369,诊股 )(+5.0%)、国投资本 (行情600061,诊股 )(+5.0%)、熊猫金控 (行情600599,诊股 )(+3.5%);跌幅前五的公司为派生科技 (行情300176,诊股 )(-40.9%)、华创阳安 (行情600155,诊股 )(-17.7%)、易见股份 (行情600093,诊股 )(-13.9%)、东吴证券 (行情601555,诊股 )(-9.1%)、光大证券 (行情601788,诊股 )(-9.1%)。

重点事件点评

1)券商3月月报公布:盈利持续向好,1-3月净利润同比高增+59%。40家上市券商3月营收332.18亿,环比+45%(可比35家同比+43%);净利润163.75亿,环比+55%(可比35家同比+59%);净资产较上月增加200.53亿;华泰、国泰君安 (行情601211,诊股 )、中信净利润前三;东方、华鑫、中原同比增速最快;西南、方正、天风环比增速最快;广州、太平洋 (行情601099,诊股 )、华鑫1-3月净利润同比增速最快。

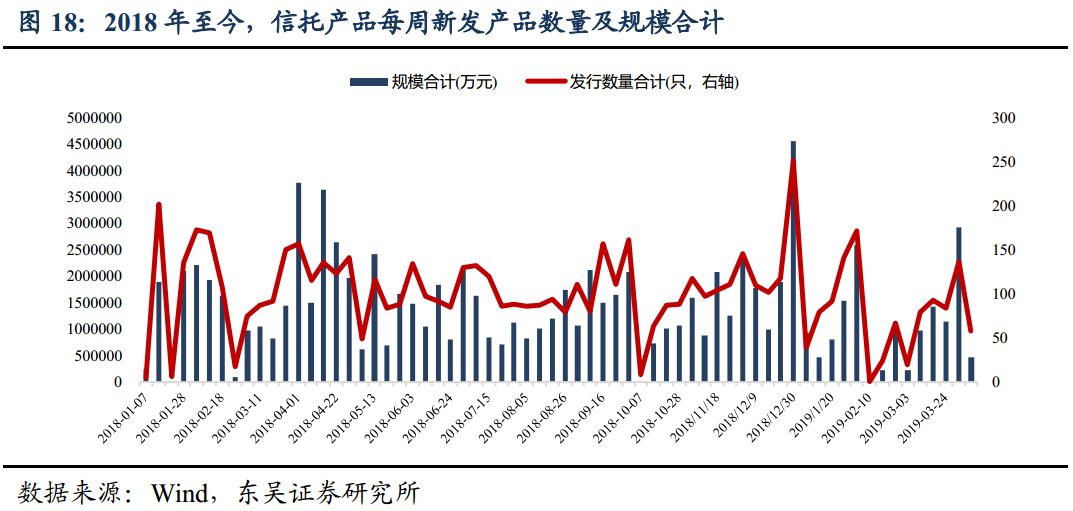

2)3月社融数据公布:天量数据大超预期,坚定看好信托板块。社融数据显著优于市场预期,其中3月新增信托贷款528亿(去年同期-327亿),且集合信托规模持续回暖,3月集合信托新发行规模同比+11%至2127亿(1/2月同比增速为+9%/+51%)。信托行业 积极转型主动管理,且短期规模及盈利回暖,有望带动信托一季报业绩超预期。

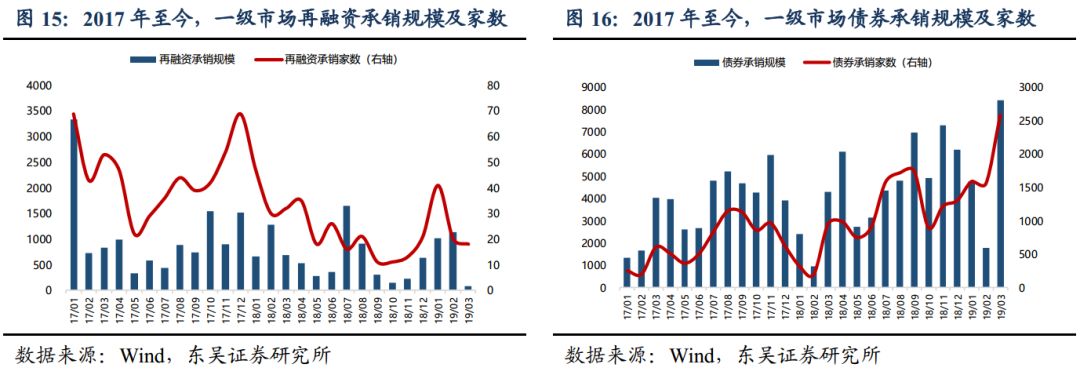

3)再融资 新规有望松绑,有望强化监管放松预期、提振券商承销保荐收入。再融资监管自2017年2月收紧后对定增冲击显著(2017、2018年规模分别-25%、-41%至1.27、0.75万亿),2018年以来,由于大股东流动性紧张+质押风险爆发,监管力图疏通融资渠道。若再融资松绑落地,大股东流动性将显著改善,监管放松预期有望提振市场情绪。业绩层面,券商定增约占承销保荐收入30%,松绑后将直接提振承销保荐收入。

4)君正集团 (行情601216,诊股 )收购华泰保险股权获批,持股比例升至22.4%。本次股权转让 发起于2015年底,后因保监会 人事变动迟迟未获批,2018年以来华泰保险少数股权频繁变更,目前第一大股东安达系已增持至26%,获得控股权,使华泰保险集团转为合资公司。目前华泰保险是唯一一家合资保险集团,旗下包含财产险、寿险、资管、基金等子公司,虽然整体业务规模较小,但发展稳健,股东集中化后业务规模有望扩张。

5)广发证券 (行情000776,诊股 )一季报预增70%-95%。公司发布一季报预告,预计2019年一季度净利润为25.95亿元-29.76亿元,同比增长70%-95%,基本符合预期(1-3月月报口径利润合计18.81亿,同比+49%),主要系市场环境回暖下,公司财富管理、投资管理、交易及机构业务收入均实现增长。随着市场活跃度提升,股权质押风险缓解,自营投资收益提升,叠加科创板等金融供给侧结构持续推进,券商板块 业绩有望持续回暖。

重点数据追踪

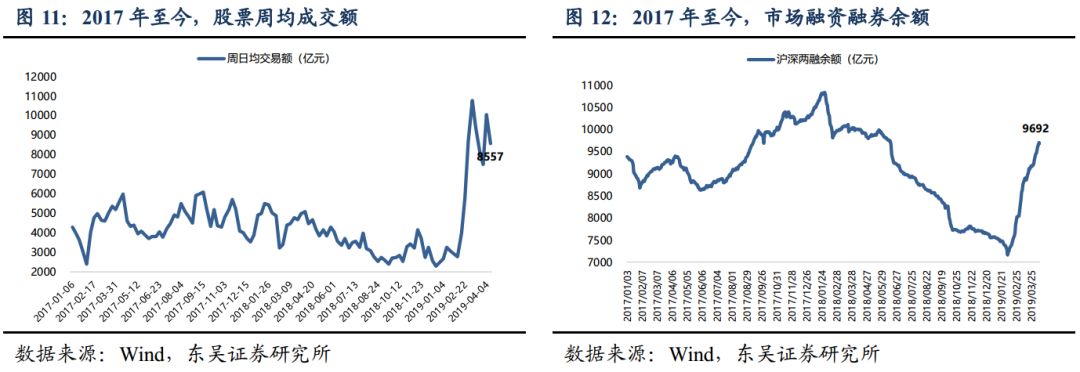

二级市场方面:本周市场日均成交额8557亿元,环比下降14.8%,交易活跃度下降;两融余额9692亿元,环比继续提高2.39%,风险偏好仍在提升。

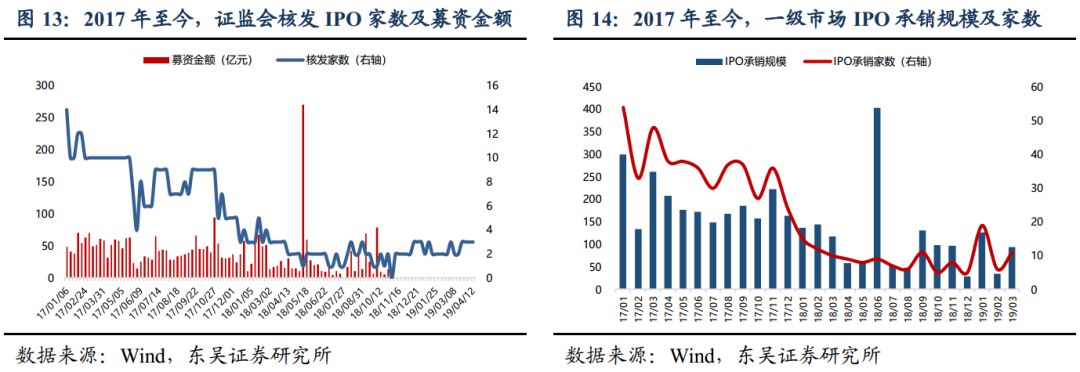

一级市场方面:1)IPO:本周证监会核发3家IPO,未披露融资金额,3月IPO承销11家,承销规模93.56亿,环比增长+172.94%;2)再融资:3月定增承销规模85.78亿,环比- 92.49%;3)3月债券承销8427.69亿,环比+367.84%。

保险板块 :截至4月12日,中债十年期国债收益率 3.177%,环比上行4.65bps。,750日移动平均利率持续上行。

信托板块:据Wind统计,3月31日至4月7日,新发行58只信托(前一周137只),合计规模45.43亿元(前一周292.66亿元)。